Wie die größte US-Bank den traditionellen Finanzsektor mit digitalen Vermögenswerten verschmilzt.

69+ Sources

- 1.Wesentliche Erkenntnisse des Wandels

- 2.Das neue Kreditprogramm im Detail

- 3.Bedeutung für den Krypto- und Finanzmarkt

- 4.Erwartete Auswirkungen und zukünftige Aussichten

- 5.Häufig gestellte Fragen (FAQ)

- 6.Fazit

- 7.Empfohlene Suchanfragen

- 8.Referenzierte Suchergebnisse

Wesentliche Erkenntnisse des Wandels

- Neuartige Finanzierung: Ab 2026 ermöglicht JPMorgan vermögenden Privatkunden und institutionellen Anlegern, Bitcoin und Ethereum als Sicherheit für Kredite zu nutzen, was eine bahnbrechende Liquiditätsoption ohne direkten Verkauf bietet.

- Strategische Akzeptanz: Dieser Schritt unterstreicht die wachsende institutionelle Akzeptanz von Kryptowährungen und signalisiert einen Paradigmenwechsel in der Integration digitaler Assets in das traditionelle Bankensystem.

- Umfassendes Risikomanagement: Angesichts der Volatilität von Krypto-Assets implementiert JPMorgan strenge Risikokontrollen, einschließlich konservativer Beleihungsquoten und Echtzeitüberwachung, um potenzielle Verluste zu minimieren.

JPMorgan Chase, eine der weltweit größten Banken, plant ab 2026 einen entscheidenden Schritt in die Welt der digitalen Vermögenswerte: die Einführung von Krediten, die direkt durch Bitcoin (BTC) und Ethereum (ETH) besichert sind. Diese Initiative richtet sich vornehmlich an vermögende Privatkunden und institutionelle Anleger, die damit eine innovative Möglichkeit erhalten, Liquidität zu generieren, ohne ihre Krypto-Bestände veräußern zu müssen. Dieser Vorstoß unterstreicht nicht nur JPMorgans Engagement in der Krypto-Branche, sondern markiert auch einen signifikanten Meilenstein für die breitere institutionelle Akzeptanz von Kryptowährungen im traditionellen Finanzsektor.

Die Entscheidung JPMorgans, Krypto-Assets als Kreditsicherheit zu akzeptieren, ist bemerkenswert, insbesondere angesichts der anfänglich skeptischen Haltung des CEOs Jamie Dimon gegenüber Bitcoin. Dieser pragmatische Kurswechsel spiegelt die rasante Entwicklung und Reifung des Krypto-Marktes wider. Die Bank hat bereits Erfahrungen mit digitalen Vermögenswerten gesammelt, etwa durch die Akzeptanz von Bitcoin-ETFs als Kreditsicherheit und die Zusammenarbeit mit Drittanbietern wie Coinbase für die Verwaltung von Krypto-Assets. Die neue Kreditvergabe erweitert diese Bemühungen erheblich und könnte als Signal für andere Großbanken dienen, ähnliche Angebote zu prüfen.

Das neue Kreditprogramm im Detail

Das geplante Programm wird es Kunden ermöglichen, ihre Bitcoin- und Ethereum-Bestände als Sicherheiten für Kredite zu hinterlegen. Dies ist besonders vorteilhaft für Langzeit-Holder, die ihre Krypto-Assets behalten möchten, um von potenziellen Wertsteigerungen zu profitieren, aber dennoch Zugang zu Kapital benötigen. Die Struktur dieser Kredite wird traditionellen besicherten Darlehen ähneln, jedoch mit spezifischen Anpassungen an die Besonderheiten des Krypto-Marktes.

Zielgruppe und Vorteile für Anleger

Das Angebot ist primär für zwei Kundensegmente konzipiert:

- Vermögende Privatkunden (HNWI/UHNW): Personen mit erheblichen Krypto-Beständen, die ihren digitalen Reichtum nutzen möchten, ohne ihn zu liquidieren. Dies bietet steuerliche Vorteile und ermöglicht es ihnen, ihre Anlagestrategie beizubehalten.

- Institutionelle Anleger: Fonds, Family Offices und andere Finanzinstitutionen, die ihre Krypto-Portfolios optimieren und für operationelle Zwecke Liquidität freisetzen wollen.

Die Hauptvorteile für diese Kundengruppen umfassen:

- Liquidität ohne Verkauf: Kunden können auf notwendige Finanzmittel zugreifen, ohne ihre Krypto-Assets verkaufen zu müssen, was steuerliche Belastungen vermeidet und die Möglichkeit zur Teilnahme an zukünftigen Kursgewinnen aufrechterhält.

- Flexibilität in der Portfoliosteuerung: Das Programm erlaubt eine flexiblere Verwaltung von Treasury-Beständen und die Nutzung von Krypto-Assets für kurzfristige Liquiditätsbedarfe, ohne die Kernpositionen zu beeinträchtigen.

- Institutionelle Sicherheit: Die Abwicklung über eine etablierte Bank wie JPMorgan bietet ein höheres Maß an Sicherheit und Compliance im Vergleich zu weniger regulierten Krypto-Kreditgebern.

Umfassendes Risikomanagement

Die Volatilität von Bitcoin und Ethereum stellt eine zentrale Herausforderung dar. JPMorgan wird daher strenge Maßnahmen zur Risikominimierung implementieren:

- Konservative Beleihungsquoten (LTV): Es wird erwartet, dass JPMorgan konservative Loan-to-Value-Verhältnisse anwendet, möglicherweise im Bereich von 30-50%, um ausreichend Puffer gegen Preisschwankungen zu schaffen. Einige Experten prognostizieren sogar eher 30-40% initial, um die Risiken weiter zu minimieren.

- Echtzeitbewertung und Margin Calls: Der Wert der hinterlegten Kryptowährungen wird in Echtzeit überwacht. Bei einem Wertverlust unter eine bestimmte Schwelle werden Kunden zu Nachschüssen (Margin Calls) aufgefordert. Wenn diese nicht erfolgen, können Zwangsverkäufe der Sicherheiten ausgelöst werden.

- Verwahrung durch Drittanbieter: JPMorgan wird die Krypto-Assets voraussichtlich nicht selbst in der Bilanz halten, sondern mit qualifizierten Dritt-Custodians zusammenarbeiten. Dies reduziert operationelle Risiken und stellt sicher, dass die Assets in sicheren, segregierten Wallets verwahrt werden.

- Regulatorische Rahmenbedingungen: Die Bank wird die geltenden regulatorischen Anforderungen, wie die der BaFin in Deutschland, genau beachten und gegebenenfalls Lizenzen für Krypto-Dienstleistungen einholen.

Die folgende Tabelle fasst die erwarteten Merkmale und Risikomanagement-Ansätze zusammen:

| Merkmal | Beschreibung | Implikation für Kunden |

|---|---|---|

| Beleihungsquote (LTV) | Konservativ (z.B. 30-50%) | Geringere Kreditaufnahme relativ zum Krypto-Wert, aber höherer Sicherheitspuffer |

| Margin-Mechanik | Tägliche/Intraday-Bewertung, Margin Calls, automatische Liquidation | Erfordert Liquiditätsreserven für mögliche Nachschüsse und aktive Überwachung |

| Haircuts/Volatilitäts-Puffer | Höher für ETH als für BTC erwartet | Spiegelt historische Volatilitätsunterschiede wider, beeinflusst Beleihungswert |

| Zinsen/Spreads | Variabel, voraussichtlich höher als bei traditionellen Lombardkrediten | Kosten der Liquidität über Krypto-Assets sind höher, aber möglicherweise attraktiver als Verkauf |

| Verwahrung | Durch qualifizierte Dritt-Custodians (tri-partite Strukturen) | Erhöhte Sicherheit und Reduzierung des Gegenparteirisikos |

| Regulatorik | Einhaltung von Basel-Regeln und lokalen Anforderungen (z.B. BaFin) | Führt zu höheren Eigenkapitalanforderungen für die Bank, beeinflusst Konditionen |

Bedeutung für den Krypto- und Finanzmarkt

JPMorgans Einstieg in krypto-besicherte Kredite ist mehr als nur ein neues Produktangebot; es ist ein Zeichen für die fortschreitende Integration digitaler Vermögenswerte in das globale Finanzsystem. Dieser Schritt könnte eine Signalwirkung für andere traditionelle Finanzinstitute haben und den Weg für eine breitere institutionelle Akzeptanz von Kryptowährungen ebnen.

Wachsende institutionelle Akzeptanz

Die Nachfrage nach krypto-bezogenen Finanzprodukten wächst stetig. Schätzungen zufolge flossen in diesem Jahr bereits über 60 Milliarden US-Dollar in Krypto-Finanzprodukte. Die Integration von Krypto-Assets in regulierte Bankprodukte wie besicherte Kredite schafft Vertrauen und Glaubwürdigkeit für institutionelle Anleger, die bisher aufgrund regulatorischer Unsicherheiten oder Risikobedenken zögerten. Beispiele für diesen breiteren Trend sind:

- Die deutsche Sparkassen-Gruppe plant, ab Sommer 2026 den Krypto-Handel für Privatkunden anzubieten.

- Die Deutsche Börse Group arbeitet daran, institutionellen Kunden Zugang zu Krypto-Assets zu ermöglichen.

- Andere Lending-Plattformen wie Unchained oder Whitebit bieten bereits Bitcoin-gesicherte Kredite an.

Diese Entwicklungen zeigen, dass Kryptowährungen zunehmend als legitime Vermögenswerte wahrgenommen und in die Finanzinfrastruktur integriert werden.

Die Rolle von JPMorgan im Ökosystem

JPMorgan ist nicht nur ein Akteur, sondern auch ein Treiber dieser Entwicklung. Die Bank investiert aktiv in Blockchain-Technologien, etwa durch ihren JPMD-Deposit-Token auf Blockchain-Basis als Alternative zu Stablecoins. Obwohl CEO Jamie Dimon in der Vergangenheit als Krypto-Skeptiker galt, hat seine Bank frühzeitig die Bedeutung der Blockchain-Technologie erkannt und verschiedene Initiativen in diesem Bereich gestartet.

Die Partnerschaft mit Coinbase, die es Bankkontoinhabern erleichtern soll, Krypto zu kaufen, ist ein weiteres Beispiel für JPMorgans Strategie, digitale Assets in ihr Dienstleistungsportfolio zu integrieren. Diese Initiativen stärken die Brücke zwischen dem traditionellen Finanzwesen und der Krypto-Welt, indem sie etablierte Infrastrukturen und Vertrauen in den noch jungen Krypto-Sektor einbringen.

JPMorgan als Vorreiter bei Bitcoin-besicherten Krediten.

Erwartete Auswirkungen und zukünftige Aussichten

Das geplante Kreditprogramm von JPMorgan wird voraussichtlich weitreichende Auswirkungen auf den Krypto-Markt und den traditionellen Finanzsektor haben. Es könnte die Liquidität im Krypto-Markt erhöhen, da mehr Anleger ihre Bestände als Sicherheit nutzen können, anstatt sie zu verkaufen. Gleichzeitig wird es neue Einnahmequellen für Banken erschließen und die Kundenbindung stärken.

Chancen für Kunden und Banken

Für qualifizierte BTC/ETH-Halter eröffnet sich eine bankregulierte, risikokontrollierte Option zur Liquiditätsbeschaffung, ohne ihre Coins veräußern zu müssen. Dies ist besonders attraktiv in einem Umfeld, in dem die langfristige Wertentwicklung von Bitcoin und Ethereum optimistisch eingeschätzt wird. Für Banken bieten diese Produkte die Möglichkeit, ihr Angebot zu diversifizieren und eine neue, wachsende Kundensegment anzusprechen.

Herausforderungen und Best Practices

Trotz der vielversprechenden Aussichten bleiben Herausforderungen bestehen, insbesondere die hohe Volatilität und die komplexen regulatorischen Anforderungen. Kunden, die diese Art von Kredit in Anspruch nehmen möchten, sollten:

- LTV konservativ wählen: Eigenen Puffer einplanen, um Margin Calls bei plötzlichen Kurseinbrüchen zu vermeiden.

- Liquiditätsreserve halten: Ausreichend Cash oder hochliquide Assets vorhalten, um schnelle Nachschüsse leisten zu können.

- Szenarien testen: Volatilitäts-Stresstests simulieren, um auf unerwartete Kursbewegungen vorbereitet zu sein.

- Custody-Setup prüfen: Die Bedingungen der Verwahrung durch qualifizierte Custodians genau verstehen.

- Steuerliche Implikationen: Die steuerlichen und buchhalterischen Auswirkungen solcher Kredite sorgfältig prüfen.

Die Implementierung technischer und rechtlicher Prozesse zur Sicherheitenverwertung bei Kreditausfällen muss ebenfalls reibungslos funktionieren. Da JPMorgan die Krypto-Assets nicht selbst in der Bilanz halten wird, sind die vertraglichen Vereinbarungen mit Drittanbietern von entscheidender Bedeutung.

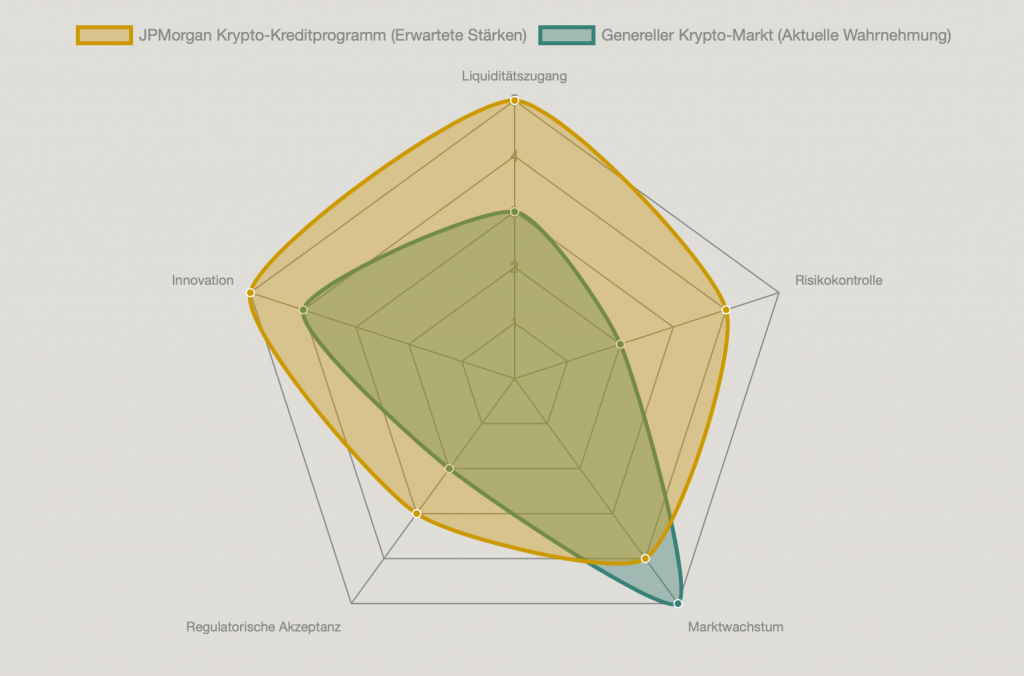

Das obige Radar-Diagramm vergleicht die erwarteten Stärken des JPMorgan Krypto-Kreditprogramms mit der allgemeinen Wahrnehmung des Krypto-Marktes. Es visualisiert, wie JPMorgans Initiative potenziell die Risikokontrolle und regulatorische Akzeptanz in diesem Sektor verbessern könnte, während der Liquiditätszugang und die Innovation hoch bleiben.

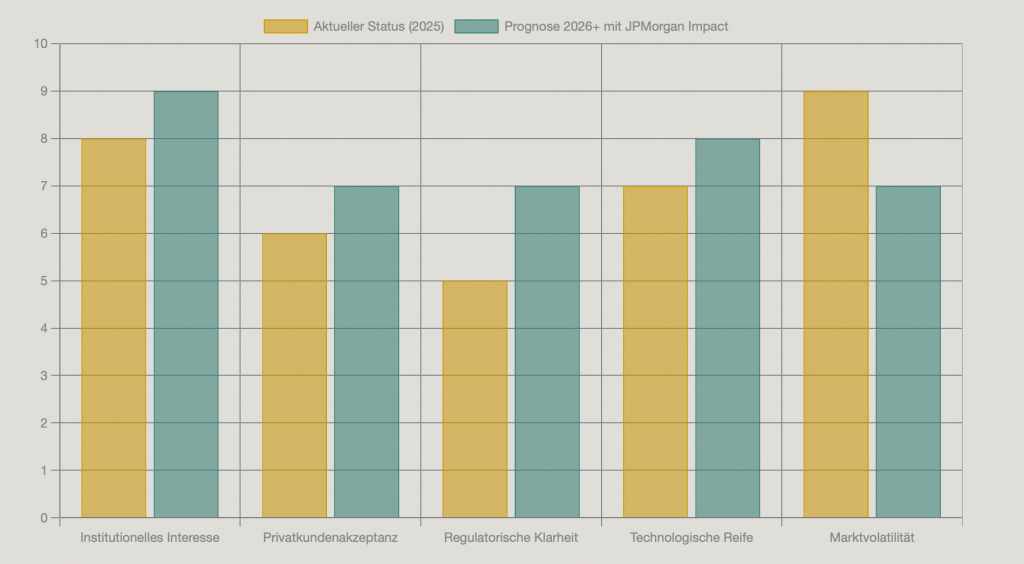

Das Balkendiagramm oben zeigt eine Einschätzung des aktuellen Status relevanter Faktoren im Krypto-Sektor und eine Prognose, wie JPMorgans Engagement ab 2026 diese Faktoren beeinflussen könnte. Es wird erwartet, dass JPMorgans Vorstoß das institutionelle Interesse, die Privatkundenakzeptanz und die regulatorische Klarheit weiter vorantreiben wird, während die Marktvolatilität durch bessere Risikomanagement-Strategien tendenziell reduziert werden könnte.

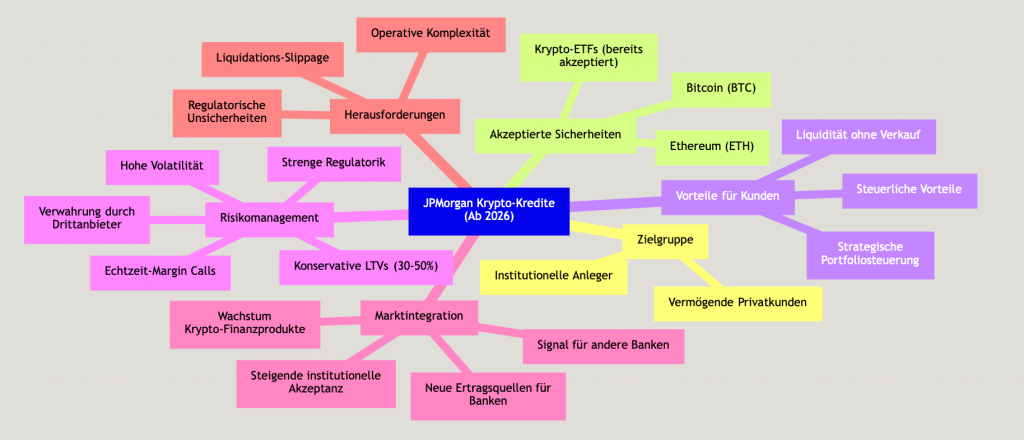

Mermaid Mindmap: Krypto-Kreditlandschaft im Wandel

Um die verschiedenen Aspekte von JPMorgans neuem Krypto-Kreditprogramm und seine Einbettung in den breiteren Finanzmarkt besser zu veranschaulichen, hilft die folgende Mindmap, die komplexen Zusammenhänge visuell zu erfassen.

mindmap

root[“JPMorgan Krypto-Kredite (Ab 2026)”]

Kunden[“Zielgruppe”]

Privatkunden[“Vermögende Privatkunden”]

Institutionelle[“Institutionelle Anleger”]

Sicherheiten[“Akzeptierte Sicherheiten”]

Bitcoin[“Bitcoin (BTC)”]

Ethereum[“Ethereum (ETH)”]

KryptoETFs[“Krypto-ETFs (bereits akzeptiert)”]

Vorteile[“Vorteile für Kunden”]

LiquiditaetOhneVerkauf[“Liquidität ohne Verkauf”]

SteuerlichAttraktiv[“Steuerliche Vorteile”]

StrategischeFlexibilitaet[“Strategische Portfoliosteuerung”]

Risikomanagement[“Risikomanagement”]

Volatilitaet[“Hohe Volatilität”]

LTVKonservativ[“Konservative LTVs (30-50%)”]

MarginCalls[“Echtzeit-Margin Calls”]

DrittanbieterCustody[“Verwahrung durch Drittanbieter”]

RegulatorischeKontrollen[“Strenge Regulatorik”]

Marktintegration[“Marktintegration”]

Signalwirkung[“Signal für andere Banken”]

InstitutionelleAkzeptanz[“Steigende institutionelle Akzeptanz”]

NeueErtragsquellen[“Neue Ertragsquellen für Banken”]

Marktwachstum[“Wachstum Krypto-Finanzprodukte”]

Herausforderungen[“Herausforderungen”]

RegulatorischeUnsicherheit[“Regulatorische Unsicherheiten”]

OperativeKomplexitaet[“Operative Komplexität”]

Marktslippage[“Liquidations-Slippage”]

Diese Mindmap zeigt die zentralen Komponenten des JPMorgan Krypto-Kreditprogramms, von den Zielgruppen und akzeptierten Sicherheiten bis hin zu den Vorteilen für die Kunden, den implementierten Risikomanagementstrategien und den umfassenderen Auswirkungen auf die Marktintegration.

Relevante Videoinhalte: Bitcoin-Besicherte Kredite

Das Thema der Bitcoin-besicherten Kredite ist von wachsender Bedeutung, wie die Diskussionen in der Krypto-Community zeigen. Das folgende Video beleuchtet die Möglichkeiten und Herausforderungen, Bitcoin als Sicherheit zu nutzen, um Liquidität zu generieren. Es bietet eine interessante Perspektive auf die Funktionsweise solcher Kredite und wie sie es Anlegern ermöglichen, ihre Bitcoin-Bestände zu behalten, während sie finanzielle Flexibilität gewinnen.

Das Video erklärt, wie Bitcoin-besicherte Kredite funktionieren und welche Vorteile sie bieten können. Es geht auf die Möglichkeit ein, Euro-Kredite zu erhalten, während Bitcoin als Sicherheit hinterlegt wird, was besonders für Anleger relevant ist, die ihre Krypto-Assets langfristig halten möchten.

Häufig gestellte Fragen (FAQ)

Was sind krypto-besicherte Kredite?

Krypto-besicherte Kredite ermöglichen es Ihnen, Bargeld oder traditionelle Währungen zu leihen, indem Sie Ihre Kryptowährungen wie Bitcoin oder Ethereum als Sicherheit hinterlegen. Dies erlaubt Ihnen, Liquidität zu erhalten, ohne Ihre digitalen Vermögenswerte verkaufen zu müssen.

An wen richtet sich JPMorgans neues Angebot?

JPMorgans Kreditprogramm richtet sich hauptsächlich an vermögende Privatkunden (HNWI/UHNW) und institutionelle Anleger, die über signifikante Bestände an Bitcoin oder Ethereum verfügen.

Ab wann wird JPMorgan diese Kredite anbieten?

Die Einführung des Kreditprogramms, das mit Bitcoin und Ethereum besichert ist, ist von JPMorgan ab 2026 geplant.

Welche Risiken sind mit diesen Krediten verbunden?

Die Hauptrisiken ergeben sich aus der hohen Volatilität von Kryptowährungen. Bei einem starken Wertverlust der hinterlegten Sicherheiten können Margin Calls (Nachschusspflichten) oder sogar Zwangsverkäufe Ihrer Krypto-Assets ausgelöst werden. JPMorgan wird konservative Beleihungsquoten und strenge Risikokontrollen implementieren, um diese Risiken zu mindern.

Muss ich meine Kryptowährungen an JPMorgan übertragen?

JPMorgan wird die Krypto-Assets voraussichtlich nicht direkt in ihrer Bilanz halten, sondern mit qualifizierten Dritt-Custodians zusammenarbeiten. Ihre Kryptowährungen würden also bei einem spezialisierten Verwahrungsdienstleister sicher hinterlegt.

Wie unterscheidet sich dies von einem Verkauf meiner Krypto-Assets?

Der Hauptunterschied liegt darin, dass Sie bei einem krypto-besicherten Kredit Ihre digitalen Vermögenswerte nicht verkaufen und somit deren Potenzial für zukünftige Wertsteigerungen behalten. Zudem können steuerliche Vorteile entstehen, da der Kreditaufnahmevorgang in der Regel nicht als steuerpflichtiges Ereignis zählt, im Gegensatz zum Verkauf von Krypto-Assets.

Wird die BaFin in Deutschland die Regulierung dieser Kredite beeinflussen?

Ja, die BaFin (Bundesanstalt für Finanzdienstleistungsaufsicht) in Deutschland und andere Regulierungsbehörden spielen eine wichtige Rolle. Unternehmen, die Kryptowerte-Dienstleistungen anbieten, benötigen in Deutschland eine Erlaubnis. JPMorgans Programm wird voraussichtlich den relevanten regulatorischen Anforderungen entsprechen müssen.

Fazit

JPMorgans Vorstoß in den Markt für krypto-besicherte Kredite ab 2026 ist ein entscheidender Schritt in der Evolution der Finanzmärkte. Er symbolisiert die zunehmende Reife und Integration von digitalen Vermögenswerten in das traditionelle Bankensystem. Während dieses Programm neue, flexible Finanzierungsmöglichkeiten für vermögende Privatkunden und institutionelle Anleger eröffnet, bleibt das Bewusstsein für die inhärenten Risiken der Krypto-Volatilität von größter Bedeutung. Durch konservative Beleihungsquoten, strenge Risikokontrollen und die Zusammenarbeit mit Dritt-Custodians versucht JPMorgan, diese Risiken zu managen und eine Brücke zwischen der etablierten Finanzwelt und der dynamischen Krypto-Ökonomie zu schlagen. Dieser Schritt wird nicht nur JPMorgans eigene Marktposition stärken, sondern könnte auch einen Präzedenzfall für andere globale Finanzinstitutionen schaffen, die die Akzeptanz und Integration von Krypto-Assets in ihre Dienstleistungsangebote beschleunigen könnten.

Empfohlene Suchanfragen

- Auswirkungen von JPMorgans Krypto-Krediten auf den globalen Finanzmarkt

- Risikomanagementstrategien für volatile Krypto-Assets in Banken

- Vergleich von traditionellen und krypto-besicherten Krediten

- Zukunft der institutionellen Akzeptanz von Kryptowährungen bis 2030

Referenzierte Suchergebnisse

reuters.com

JPMorgan considers offering loans backed by clients’ cryptocurrency holdings, FT reports – Reuters

fxstreet.com

JPMorgan Chase to allow loans backed by clients’ cryptocurrency holdings – Financial Times

deraktionaer.de

Krypto-Offensive bei JPMorgan: Das plant die US-Großbank jetzt – Der Aktionaer

blocktrainer.de

JPMorgan plant, Bitcoin- und Krypto-ETFs als Kreditsicherheit zu akzeptieren – Blocktrainer

btc-echo.de

Krypto als Kreditsicherheit: JPMorgan Chase vor Kehrtwende – BTC-ECHO

phemex.com

JPMorgan plant Krypto-gesicherte Kredite 2026 – Phemex

block-builders.de

bafin.de

Kryptowerte-Investments: Rundschreiben konkretisiert gesetzliche

99bitcoins.com

JP Morgan: Verso Prestiti Garantiti da Criptovalute come Bitcoin ed Ethereum – 99bitcoins IT

the-cfo.io

JPMorgan could be your next crypto lender – The CFO

batteryfinance.io

decrypt.co

JPMorgan Exploring Loans Backed by Bitcoin, Ethereum: FT – Decrypt

cryptonews.com

JPMorgan, Bitcoin ve Ethereum Karşılığında Kredi Vermeye Hazırlanıyor

de.marketscreener.com

coindesk.com

JPMorgan Plans to Let Clients Borrow Money by Pledging Their BTC and ETH: Report

jpmorgan.com

Cryptoasset Disclosure – J.P. Morgan

cashper.at

Krypto-besicherte Darlehen und Kredite: Chance oder gefährliche …

springerprofessional.de

Erster Bitcoin-gesicherten Bankkredit kommt aus den USA

coindesk.com

Bitcoin Treasury Corp erhöht Bestände auf 771 BTC, plant …

institutionelle-investoren.org

Bund Institutioneller Investoren · bii

reddit.com

Krypto-besicherte Kredite : r/Bitcoin

cointelegraph.com

Major German bank to offer crypto trading by 2026 amid bank ‘FOMO’

bitcoin.com

Bitcoin Backed Loans & Crypto Backed Loans – Get Instant Liquidity …

nydig.com

Borrow & Lend | NYDIG – Bitcoin for All

businessinsider.de

Krypto Prognose 2025 – 2030 ➡️ Kryptowährung Marktentwicklung

dig.watch

Sparkassen to offer crypto trading in Germany by 2026

blockzeit.com

JPMorgan Considers Offering Crypto-Backed Loans By 2026

de.tradingeconomics.com

Ungarn Zinssatz für besicherte Darlehen | 2000-2025 Daten

cointelegraph.com

Xapo Bank launches Bitcoin-backed USD loans targeting hodlers

ainvest.com

ledn.io

Ledn | Borrow Against your Bitcoin Securely

cropty.io

The best platform for crypto lending. Bitcoin loans and XRP-backed …

beincrypto.com

JPMorgan plant Krypto-gesicherte Kredite: US-Regulierer ebnen den Weg

stocktwits.com

JPMorgan Reportedly Plans To Lend Against Bitcoin, Ethereum As …

klamm.de

JPMorgan prüft erstmals Kredite gegen Krypto-Assets

cryptonews.com

chase.com

Invest in Cryptocurrency ETFs with J.P. Morgan – Chase.com

xapobank.com

Bitcoin lending: Get the cash you need without selling your BTC

block-builders.de

Krypto Finanzprodukte erleben laut JPMorgan Kapitalzuflüsse in …

debifi.com

Bitcoin-Backed Lending for Institutions – High-Yield, Secure, On-Chain

unchained.com

cointelegraph.com

JPMorgan exploring crypto-backed loans amid stablecoin push: FT

btcc.com

Jamie Dimon macht Kehrtwende: JPMorgan plant Bitcoin-Besicherte …

onrampbitcoin.com

Onramp Bitcoin – The leading provider of Multi-Institution Custody

criptonoticias.com

JP Morgan apunta ahora a los préstamos garantizados por bitcoin y Ethereum

cvj.ch

JPMorgan und Coinbase starten direkte Kontoverknüpfung

cvj.ch

JPMorgan akzeptiert Bitcoin-ETFs als Kreditsicherheit

americanbanker.com

JPMorgan’s challenges if it offers crypto as collateral

focus.de

JPMorgan plant wohl schon ab 2026 Krypto-Darlehen – FOCUS online

coindesk.com

Crypto Wealth Manager Xapo Bank Introduces Bitcoin-Backed Loans up to $1M

finance.yahoo.com

JPMorgan Chase & Co. (JPM) Exploring Issuing Cryptocurrency …

pymnts.com

JPMorgan Weighs Crypto Asset-Based Lending – PYMNTS.com

global.morningstar.com

Bitcoin und darüber hinaus: Was Anleger wissen sollten

deutsche-boerse.com

Deutsche Börse Group ermöglicht institutionellen Kunden …

bondster.com

Investieren Sie in Bitcoin-gesicherte Kredite │ Bondster

institutional.whitebit.com

xapobank.com

What are Xapo Bank’s Bitcoin-backed loans?

99bitcoins.com

JPMorgan und Bitcoin: Warum die BTC-Kritiker plötzlich auf Krypto Kredite setzt – 99bitcoins DE

bafin.de

BaFin warnt vor Plattformreihe – „Steigern Sie Ihr Krypto-Spiel“

thepaypers.com

JPMorgan eyes crypto-backed loans in shift toward digital assets

cryptodnes.bg

JPMorgan legt mit neuem Blockchain-Markenzeichen den …

kryptorevolution.de

JPMorgan prüft Bitcoin‑ und Ethereum‑besicherte Kredite – Dimons überraschende Kehrtwende

coindesk.com

bitwiseinvestments.eu

Ressourcen Für Institutionelle Krypto-Investoren

news.bitcoin.com

Avalon Labs startet institutionelle Ebene auf Bybit zur …

blockchaincenter.net

Bitcoin Kredite / Krypto Kredite – Blockchaincenter.net

finwyz.com

Crypto Backed Loans – Eine Entwicklungsstufe weiter – finwyz

jpmorgan.com

Kinexys – Bank-Led Blockchain Solutions | J.P. Morgan

eulerpool.com

JPMorgan prüft erstmals Kredite gegen Krypto-Assets | Eulerpool

Last updated August 25, 2025